法国Natixis银行预计,在国内经济增长和通胀上升均疲弱的形势下,日本央行可能为了避免长期利率上升被迫无限量地扩大基础货币,一再给目前已经规模空前的货币宽松加码,日元可能因此进一步贬值,日本将爆发货币危机。

Natixis做出以上预测的理由有三:

1、日本的关键的结构性问题是收入分配持续被扭曲,伤害工薪阶层,从结构上削弱了国内经济增长和通胀升势,将迫使日本央行延续超级宽松,甚至加大力度。

这种结构性问题造成两个结果:除了货币或者财政刺激和油价下跌时期以外,日本家庭需求持续结构性疲弱,国内经济增长进而疲软;除了日元贬值和增值税上调时期以外,日本的通胀都处于低位。

近来日本国内通胀回升到接近于零的水平,GDP重现负增长,日本政府将不得不推出新的刺激政策提振经济,因此也可以预计,日本央行将延续当前的超级QE,甚至加大QE力度。

2、同样基于上述结构性原因,日本政府无法停止财政刺激,将被迫定期通过政府支出提供刺激,政府财政赤字居高不下,公债继续增加,迫使日本央行为避免长期利率上升而将公债货币化。

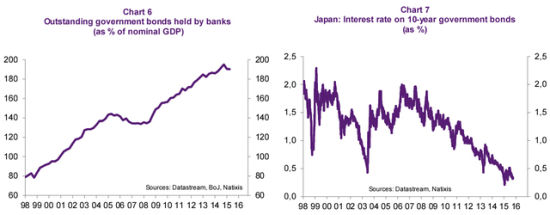

下图6可见日本大部分公债由国内银行持有。正是因为日本银行业的债券投资规模可观,利率上升对银行将构成致命打击,日本央行才不得不将长期利率压制在极低的水平。

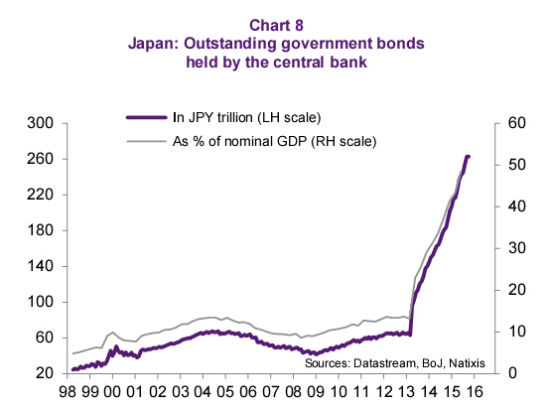

那么,日本央行等于被迫在进行公债货币化,如下图所示,近几年日本央行持有的本国政府债券规模飞速增加。

3、日本投资者和银行正在全球范围内进行投资多元化配置,提高回报,因此日本国债遭到他们抛售,日本央行为避免长期利率上升被迫接盘。

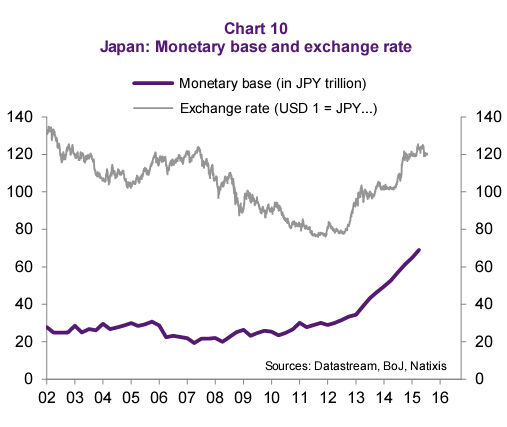

这三大理由可以归结为以下三大机制,Natixis认为,在它们的综合作用下,日本的基础货币将长期迅速增加,日本央行的资产负债表规模将继续有增无减:

继续QE的需要——要刺激结构性疲弱的经济增长公债货币化的需要——要避免长期利率上升导致银行业蒙受巨大损失;投资者与银行投资组合的多元化——要增加各自投资的回报。

最终,日本央行资产负债表会继续迅速扩大,日元将因为央行的超发货币而不可避免地进一步贬值。

|地址:浙江省绍兴市柯桥区鉴湖路(中国轻纺城)

|地址:浙江省绍兴市柯桥区鉴湖路(中国轻纺城)